老後不安を解消! プロがすすめる年代別、賢くお金を増やす方法

「年金だけでは老後の生活設計は難しい」という現実。老後の不安を解消するためには、どんな準備が必要なのでしょう? そこで、老後資金を準備するのに有効な「世代別おすすめの資産運用」をご紹介します。

積極的に「投資」をしないと「老後不安」は解消できない?

資産運用とは、自分の資産を増やす目的で、貯蓄したり、投資したりすることを言います。平成の始めの頃は、銀行や郵便局に定期預金として預けているだけで、利率が5%もつきました。10万円預けていたら、10年で15万円になる計算です。現在の利率は0.020%(定期預金)です。10年預けて200円(税引き後159円)です。定期預金では今の時代、増やす意味での資産運用はできません。

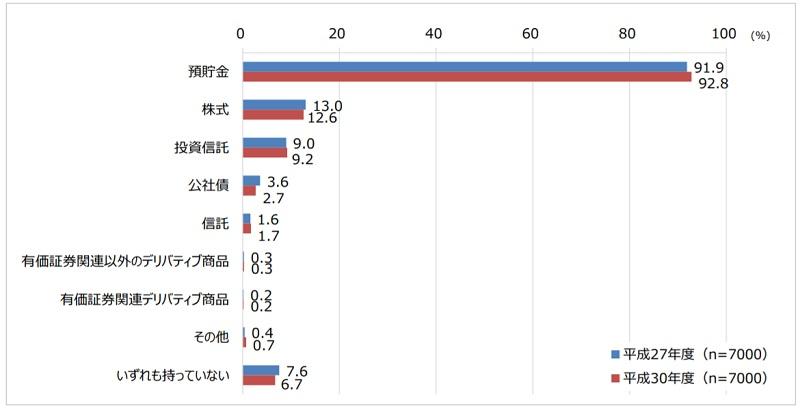

そこで、資産運用として投資をするわけですが、実際のところ投資には消極的な人が多いようです。日本証券業協会が行った金融商品別保有率調査では、金融資産の保有種類は「預貯金」92.8%、「株式」12.6%、「投資信託」9.2%という結果となっています。

投資は「難しい」「リスクがある」というイメージから、なかなか手を出しにくいのかもしれません。しかし、これからは、投資をしないことがリスクとなる時代です。公的年金だけでは不十分であり、個人の力で資産形成をしていかないとゆとりある老後は送れないと感じる人が大多数でしょう。

20代の資産運用は、少額投資でコツコツ増やす

20代の人は、退職まで40年近い期間があります。これは投資を行う上では非常に大きな武器です。リスクを抑えながら、確実に資産を増やしていくためには「長期」「分散」「積立」という投資の基本を押さえる必要があります。その中の「長期」投資は20代が一番有利です。期間が長ければ長いほど、複利効果も大きくなります。

ただし、20代は年収がまだ低いこともあって、多くの資金を投資に回すことはできません。投資の経験も浅いでしょうから、高いリターンを狙う投資はおすすめできません。そのため少額から始める積立投資が適していると言えるでしょう。

おさえておきたい3つの投資スタイル

長期投資…購入した後、10年、20年などの長い間持ち続けること。

積立投資…月々1万円投資するなど、コツコツと継続的に投資すること。

分散投資…日本の株だけでなく、アメリカの不動産やインドの債券など、さまざまな国や資産に投資すること。

★20代におすすめの資産運用

「財形貯蓄」

会社に財形貯蓄制度があれば、利用を検討してみましょう。「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」の3種類があり、給与から毎月天引きされるため、自動的に貯蓄ができます。メリットとしては、住宅を購入する際に、低金利で融資を受けられることと、税制面での優遇(一般財形貯蓄にはない)があることです。大きく増やすことはできませんが、確実に貯蓄ができるので、資産運用のスタートとしておすすめします。

「iDeCo」

iDeCo(個人型確定拠出年金)は、公的年金の不足を補う目的でできた私的年金制度です。3つの税制メリットがあり、なかでも掛金の全額所得控除は、早いうちから始めることで長い期間、税金の軽減を受けることができます。注意点としては、60歳まで解約できないため、無理のない範囲で続けていくことが重要です。

「つみたてNISA」

つみたてNISAは、少額からの長期・積立・分散投資を支援するための非課税制度です。毎年40万円(上限額)を最長20年間、非課税で運用できます。投資商品は手数料が低く、長期の積み立て、分散投資に適した一定の投資信託に限定されているため、投資初心者でも悩まずに、リスクを抑えた運用ができる仕組みとなっています。

20代は自己資金もまだ少ないため、金融における投資を積極的に行うよりも、自己投資に精を出した方が、将来的な資産が増える可能性は高いと言われます。一方で、早いうちから「投資」を経験しておくこともプラスに働きます。以上のことから、リスクの低い投資を無理のない金額から始めて経験を積んでいくとよいでしょう。

30代の資産運用は、家族の保障も考えた「積み立て保険」がおすすめ

30代は結婚、出産、住宅購入など、ライフイベントが多くなる時期です。20代の頃より年収が上がっても、出費も多くなるため、老後のための資産運用にまで意識が回らないことも。場合によっては貯金を切り崩すなど、資金計画の変更を余儀なくされることもあります。

まずは近い将来のための資金を確保することを優先させて、資産運用は、20代から継続しているものは維持し、30代から新たに始める場合は保険付きの商品なども検討するとよいでしょう。

★30代におすすめの資産運用

30代におすすめの資産運用は、20代と同じく、少額から分散投資ができる「iDeCo」や「つみたてNISA」があげられます。それ以外では以下の方法があります。

「積立保険」

30代は家庭を持ち、マイホームを購入するなど、生活基盤を整える時期となるケースは多いと思います。万が一のことがあって、残された家族が困らないように保険の検討も必要となってきます。少ない保険料で大きな保障を得られる掛け捨てタイプの保険も有効ですが、保険料を積み立てていくことで老後の資金確保もできる積み立てタイプの保険がおすすめです。ただし、保険料が負担となって途中解約すると、払い込んだ保険料より少ない金額しか返ってこないので、無理のない掛金にし、保障内容についても途中で見直しが必要とならないように、しっかり検討をしましょう。

40代の資産運用は、貯蓄を資産運用に回してハイリターンを狙う!

40代ともなると、仕事では一定の成果が得られ、収入も高くなっている場合が多いでしょう。一方で、老後も視野に入ってくる年齢と言えます。30代に比べると、生活基盤も整い安定してきますが、教育費や住宅ローンなど、まだまだ支出が多い時期でもあります。

そのため、生活費に回せる貯蓄と運用は切り分けて、生活資金に影響しない範囲で投資を行いましょう。

投資に関しては、20代、30代に比べて資金力もあり、投資経験も積んでいるようなら、ある程度のリスクを取った、収益性の高い投資に挑戦してもよいかもしれません。50代、60代では、定年が近いため、再びリスクの少ない安全性重視の投資に切り替える必要があり、積極的に運用できるのは40代までと言えます。

★40代におすすめの資産運用

40代になると「長期」「分散」「積立」、いずれも有効な投資スタイルとなります。40代でも定年までまだ20年近くありますから、コツコツと資金を増やす「つみたてNISA」など投資信託を利用した積立投資はおすすめです。もう少しリスクを取ってリターンを求める投資をしたいというのであれば、株式投資や不動産投資を検討してみてもよいでしょう。

「株式投資」

企業の株を株価が安い時に買い、値上がりした時に売却することで値上がり益(キャピタルゲイン)を得られます。また、配当金(インカムゲイン)や株主優待を受けることもできます。大きな利益を得られることもあれば、大きな損失となる場合もあり、初心者向きではありません。老後資金を得るためと考えるのであれば、長期保有を目的とし、割安なタイミングで、長期的に業績が伸びていきそうな企業の株を買う必要がありますが、そのような銘柄を選定するには、相応の知識と経験がないと難しいものです。

「不動産投資」

40代となって、まとまった資金ができたら、不動産投資も選択肢として出てきます。

不動産投資で大切なことは、不動産会社などの専門家に任せっぱなしにせず、ある程度、自分で知識を身に付ける必要があります。特に、物件の収益性を知るために、キャッシュフローを理解することは重要です。不動産投資におけるキャッシュフローとは、家賃収入-経費(管理費など)-返済額 となります。これらを自分で計算し、シミュレーションができることが成功への第一歩です。最終的に不労所得としての不動産を手に入れることができます。

資産運用に早い、遅いはありません。老後不安を感じている今がはじめ時です!

それぞれの年代別に資産運用の方法を見てきましたが、すべてに共通することは、投資としての意味合いが強くなるほど、余剰資金で行うことを徹底するということです。リターンが大きいものはリスクも大きく、リスクが小さいものはリターンも小さいという法則から外れる金融商品はないからです。

しかしながら、時間をかけることで、小さいリターンを大きく成長させることはできます。それが複利効果です。たとえ、40代から始めても、定年まで20年近くあることを考えると、老後の備えとしての資産運用の大切さがわかると思います。

いつから始めても遅くはありません。気付いた時が始め時です!

※記事の情報は2019年5月31日時点のものです。

- 1現在のページ

石倉博子(いしくら ひろこ)

石倉博子(いしくら ひろこ)